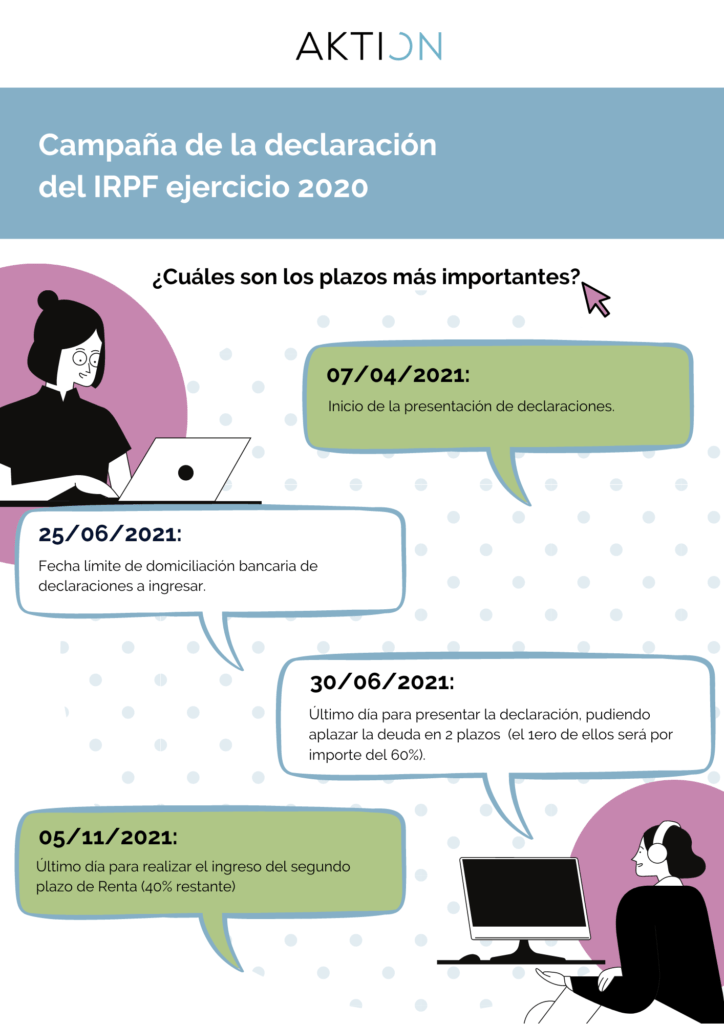

El 7 de abril de 2021 comenzó la campaña de la declaración del IRPF correspondiente al ejercicio 2020. Para ayudaros a cumplir con la presentación de la declaración en tiempo, queremos facilitaros a continuación algunos consejos a tener en cuenta:

Si obtenéis rendimientos del trabajo…

🔹 Existe una exención de hasta 60.100 euros por trabajos realizados en el extranjero, beneficio conocido como exención del artículo 7.p).

🔹 Se pueden reducir en las aportaciones obligatorias a colegios profesionales, sindicatos y en los gastos por litigios con el empleador, con ciertos límites.

🔹 Se pueden reducir ciertos rendimientos en un 30% cuando se han generado durante más de 2 años, especial atención a planes de Stock Options, Phantom Shares, bonus salariales, etc.

¿Qué implicaciones tiene que hayáis percibido prestaciones de expedientes de regulación temporal de empleo (ERTE) regulado en el Real Decreto-ley 20/2020, de 29 de mayo?

🔹 Las prestaciones percibidas en concepto de ERTE son rendimientos del trabajo no exentos.

🔹 Siempre que las cuantías pagadas en 2020 no superen los 14.000 €, las prestaciones estarán no sujetas a retención por parte del SEPE, sin perjuicio de que hayáis podido solicitar la aplicación de un determinado porcentaje de retención.

🔹 No existirá obligación de declarar por IRPF en 2020 si:

– Sólo percibisteis ingresos por ERTE y la cantidad percibida no supera los 22.000 €.

– Si los rendimientos del trabajo percibidos se han obtenido de dos o más pagadores distintos,

– Cuando el importe percibido del segundo y restantes pagadores supera los 1.500 €, si la suma total de rendimientos del trabajo percibidos no supera los 14.000 €.

Cuando el importe percibido del segundo y restantes pagadores no supera los 1.500 €, si la suma total de rendimientos del trabajo no supera los 22.000 €.

Otras cuestiones a tener en cuenta sobre los ERTE…

🔹 Cuando el SEPE le ha comunicado a la Agencia Tributaria una cantidad mayor de la efectivamente satisfecha o de la que vais a percibir:

– Si la devolución de cantidades percibidas en exceso se ha producido en 2020, no será necesario que realicéis ninguna modificación en vuestras declaraciones.

– Si se ha producido o se va a producir en 2021, la manera de regularizar el importe a devolver al SEPE dependerá de si en el momento de presentar vuestra declaración sabéis que debéis efectuar el reintegro.

🔹 Si habéis percibido prestaciones de ERTE y la declaración de Renta 2020 presenta un resultado a ingresar, ya sea individual o conjunta, en el momento de su presentación podréis solicitar un fraccionamiento extraordinario por un período de seis meses sin penalización.

– El pago se fraccionará en seis plazos, con vencimiento los días 20 de cada mes, siendo el primero el día 20 de julio,

– No se exigirán intereses de demora ni será necesario aportar garantía alguna, y

– Será necesario cumplir una serie de requisitos legalmente tasados.

Si obtenéis beneficios por actividades económicas…

🔹 Es muy importante prestar especial atención a qué gastos son deducibles y a cuáles no lo son, ya que en este ejercicio se deben desglosar con mayor detalle.

¿Hay alguna novedad en ingresos por arrendamiento de inmuebles?

🔹 En este punto es conveniente revisar en detalle qué gastos se pueden deducir, por ejemplo, los gastos de conservación y reparación o de intereses que puedan quedar pendientes de ejercicios anteriores.

🔹 Resulta importante también calcular correctamente la amortización deducible.

🔹 Así como verificar la reducción aplicable en el arrendamiento de viviendas.

🔹 Novedad: Se reduce en los ejercicios 2020 y 2021 de seis a tres meses el plazo para que las cantidades adeudadas por los arrendatarios tengan la consideración de saldo de dudoso cobro y puedan deducirse de los rendimientos íntegros del capital inmobiliario.

¿Qué beneficios por reinversión existen?

🔹 La transmisión de la vivienda habitual puede quedar exenta de tributación si se reinvierte el precio de venta en una nueva vivienda habitual, aun cuando se vaya a reinvertir, siempre que como máximo se reinvierta en los dos ejercicios posteriores.

🔹 Puede quedar exenta la ganancia obtenida por la venta de participaciones sociales en la medida en que en su adquisición se pudo aplicar la deducción por inversión en empresas de nueva o reciente creación, siempre y cuando el importe obtenido se reinvierta en una entidad de estas características.

¿Y qué deducciones podríais aplicaros?

🔹 Deducción por donaciones a entidades sin ánimo de lucro, debiendo revisarse si se dispone del certificado que acredita que la entidad cumple con los requisitos. Novedad: Se permite la deducibilidad de los donativos para apoyo frente al Covid-19 realizados a entidades beneficiarias del mecenazgo (entre otras, Estado, Comunidades Autónomas y Entidades Locales).

🔹 Deducción por inversión en empresas de nueva o reciente creación. Recuerda solicitar tu certificado a la empresa en la que efectuaste la inversión y verificar si se han comunicado bien los datos reflejados en el modelo 165.

🔹 Deducción por familia numerosa.

🔹 Deducciones autonómicas, es importante revisar el catálogo de nuevas deducciones aplicables a cada ejercicio.

¿Debemos mirar hacia el pasado?

🔸 Es importante revisar si existen pérdidas patrimoniales de ejercicios anteriores pendientes de aplicar o,

🔸 Aportaciones a planes de pensiones realizadas en ejercicios anteriores pendientes de deducir.

🔸 En 2020 ya no es posible aplicar el régimen transitorio de reducción a las prestaciones percibidas en forma de capital derivadas planes de pensiones, mutualidades de previsión social y planes de previsión asegurados por contingencias acaecidas en los ejercicios 2011 o anteriores.

Finalmente, ¿qué rentas necesitarían de especial atención por su mayor complejidad?

🔸 Repartos de dividendo en especie;

🔸 Distribución de prima de emisión;

🔸 Reducciones de capital con devolución de aportaciones;

🔸Transmisión de participaciones en entidades no cotizadas;

🔸Operaciones acogidas al régimen de reorganizaciones empresariales que generen el derecho al diferimiento de tributación;

🔸Rentas derivadas de operaciones con precio aplazado;

🔸 Rentas a imputar por la participación en entidades en régimen de atribución de rentas, etc.

🔸 Compensaciones recibidas por la anulación de las cláusulas suelo.

Esperamos haber dado luz a las cuestiones principales y ante cualquier duda podéis contactar con el área fiscal, que estará encantado de ayudaros a optimizar al máximo vuestra declaración de IRPF.